Bolsonaro colhe o que plantou com “independência” do BC

Foto: Marcelo Casal/Agência Brasil

Foto: Marcelo Casal/Agência Brasil

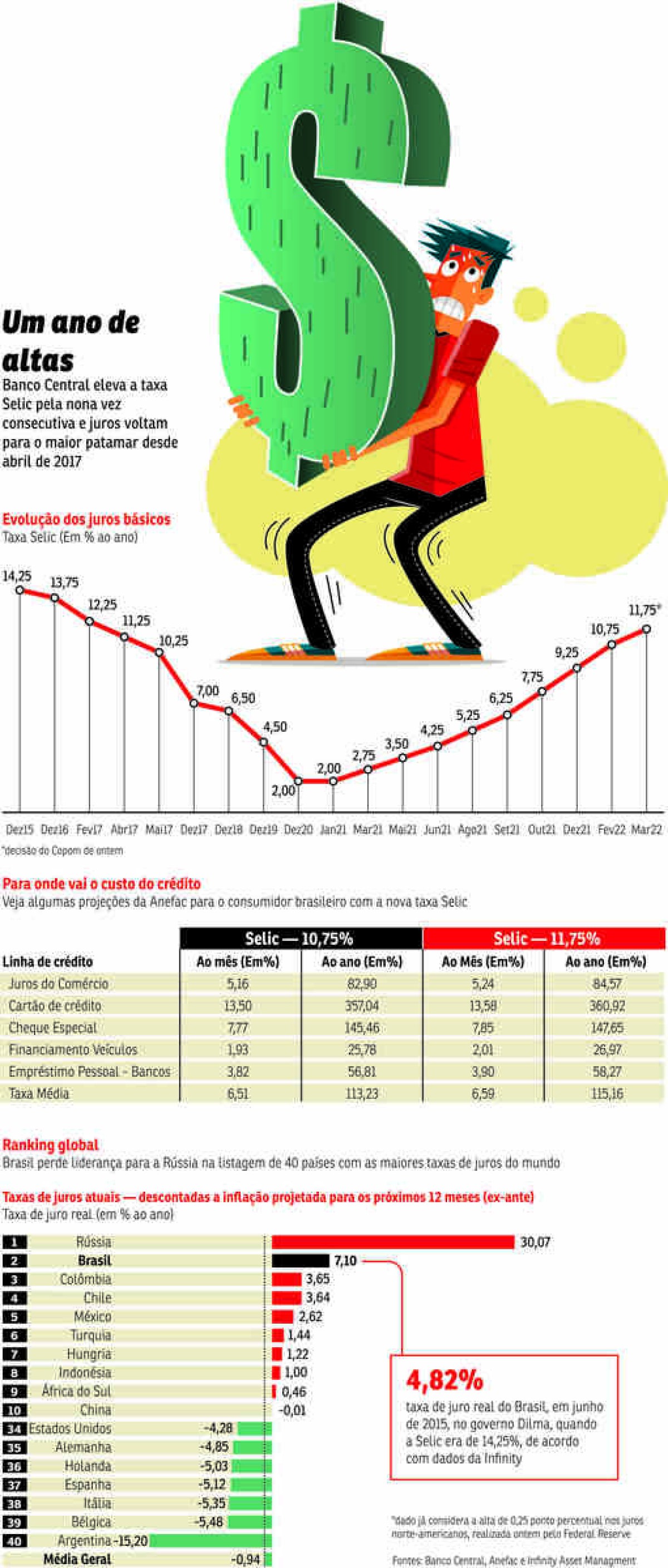

Na segunda reunião do ano do Comitê de Política Monetária (Copom), o Banco Central decidiu, ontem, elevar a taxa básica da economia (Selic) de 10,75% para 11,75% ao ano, em linha com as expectativas do mercado. O BC ainda sinalizou nova alta “da mesma magnitude” para o próximo encontro do colegiado, nos dias 3 e 4 de maio, quando os juros básicos devem subir para 12,75% anuais.

A decisão foi unânime. Passado um ano desde o início do ciclo de aperto monetário, com nove altas consecutivas da Selic, os juros básicos voltaram ao patamar mais elevado desde abril de 2017. E, com base em um levantamento feito pela Infinity Asset Managment com as projeções para os juros reais (descontada a inflação) para os próximos 12 meses, o Brasil tem a segunda maior taxa do mundo, de 7,10% ao ano, patamar acima do registrado durante o governo da ex-presidente Dilma Rousseff, de 4,82%. No ranking de 40 países, o juro real brasileiro só fica atrás do da Rússia, de 30,07% anuais.

De acordo com analistas, a tendência é de que a Selic continue subindo, pelo menos até junho. Nesse mês, o BC deverá avaliar novamente se interrompe ou dá continuidade ao ciclo, deixando a Selic em torno de 13% a 13,25% ao ano.

No comunicado de ontem, o Banco Central demonstrou preocupação com a disparada da inflação por conta dos efeitos da guerra na Ucrânia, que se ancoraram nas expectativas do mercado. “O Copom considera que, diante de suas projeções e do risco de desancoragem das expectativas para prazos mais longos, é apropriado que o ciclo de aperto monetário continue avançando significativamente em território ainda mais contracionista”, informou a nota do colegiado. O comitê tentou sinalizar o compromisso de cumprimento das metas de inflação, mas preocupação com o aumento do desequilíbrio fiscal.

“O Copom anunciou uma resposta a esse novo choque inflacionário de duas formas. Na primeira, preferiu aumentar a Selic em dois pontos percentuais em duas etapas, ontem e em maio. E, na segunda, sinalizou que fará o que for necessário para desinflacionar a economia e reancorar as expectativas de inflação, para convergirem para a meta”, afirmou Roberto Padovani, economista-chefe do Banco BV. Ele prevê a Selic em 13,25% em junho, patamar que deve permanecer até o fim do ano. “O BC mostrou que está comprometido com o sistema de metas e deu um recado duro e consistente com essa visão de que a inflação vai ser mais alta em 2022 e em 2023”, acrescentou.

No comunicado, o Copom admitiu o aumento de incertezas em relação ao compromisso de cumprimento das regras fiscais. Isso se deve, em grande parte, às medidas cogitadas pelo governo e pelo Congresso para conter o aumento dos combustíveis. Há um risco de medidas populistas, a fim de garantir a reeleição do presidente Jair Bolsonaro (PL), serem adotadas, aumentando ainda mais o rombo das contas públicas. “O Comitê avalia que a incerteza em relação ao arcabouço fiscal mantém elevado o risco de desancoragem das expectativas de inflação, mas considera que esse risco está sendo parcialmente incorporado nas expectativas de inflação e preços de ativos utilizados em seus modelos”, alertou a nota.

Para o economista Gustavo Arruda, chefe de pesquisa econômica para América Latina do BNP Paribas, esse ponto é importante porque é o que vai pressionar a inflação nos próximos meses e manter a taxa Selic acima “em dois dígitos até o fim de 2023”. “A decisão do Copom era esperada, mas um dos pontos importantes do comunicado é que o BC sinalizou que, se for necessário e as expectativas de inflação indicarem a necessidade de mais altas dos juros, ele não vai ter restrições em efetuá-las”, disse.

Pós-pandemia

Os analistas, contudo, reconhecem que a decisão não vai ajudar na retomada da economia pós-pandemia, podendo atrapalhar os planos de reeleição de Bolsonaro. Com juros cada vez mais elevados, o Produto Interno Bruto (PIB) dificilmente vai decolar como prometeu o ministro da Economia, Paulo Guedes. O custo para os empréstimos deve subir para as famílias, que já estão com níveis recordes de endividamento, travam um dos motores do crescimento: o consumo. E, para as empresas, os financiamentos devem ficar mais caros, ajudando a travar qualquer processo de investimentos do setor produtivo, e, consequentemente, de geração de empregos.

Apesar de atender às expectativas do mercado financeiro, o Copom desagradou o empresariado. “O BC cumpriu o que prometeu. Mas acho que o BC, dessa vez, vai se arrepender de dizer que a próxima alta será de 1%. É impossível adivinhar amanhã, ainda mais em maio deste ano. É uma péssima expectativa”, afirmou Carlos Thadeu de Freitas Gomes, ex-diretor do Banco Central e economista-chefe da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC).

O presidente da Federação da Agricultura e Pecuária do Estado de São Paulo (Faesp), Fábio de Salles Meirelles, disse, em nota, que a manutenção da Selic em patamares elevados será uma “bomba de fragmentação” sobre os custos de produção do setor, “com reflexos inevitáveis nos preços de alimentos, commodities, insumos e biocombustíveis”.

A Federação das Indústrias do Rio de Janeiro (Firjan), por sua vez, afirmou, em nota, que “a alta da Selic já compromete a recuperação econômica consistente em 2022, porque a atividade ainda segue fragilizada”.